资讯动态

节后首周铜价下跌 铜市宏观与基本面交锋 谁能更胜一筹?【SMM评论】

发布时间:2024/10/12

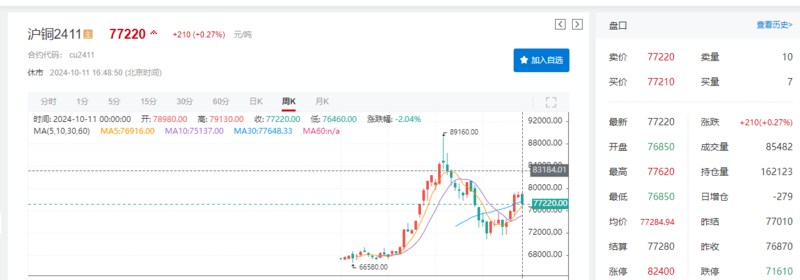

国庆节期间,美国公布的9月非农数据超预期,市场对美联储11月降息50个基点的预期减弱,美元出现反弹,使得铜等基本金属承压。而国庆节前政策大礼包密集发放带来的市场乐观情绪有所减弱以及国内铜库存的累库均压制了铜价的市场表现,使得铜价本周跌多涨少。进入周尾,随着美国9月CPI反弹以及美国最新一周初请失业金人数大增,市场对于美联储11月降息25个基点的预期仍然较强,美元走软,以及市场预期国内后续出台更多利好政策,铜价出现反弹。截至10月11日16:54分,伦铜涨0.13%,报9736美元/吨,伦铜本周跌幅暂时为1.95%;沪铜涨0.27%,报77220元/吨,本周的跌幅为2.02%。

基本面

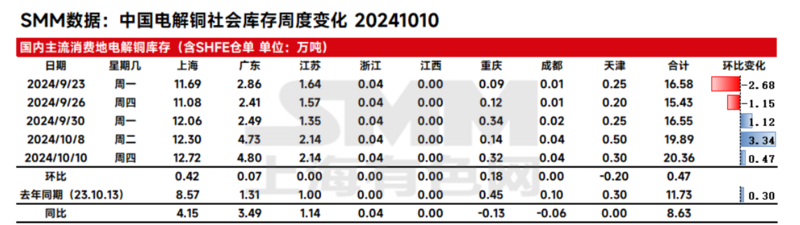

SMM全国主流地区铜库存国庆节后出现累库 重回20万吨上方

国内库存方面:

截至10月10日周四,SMM全国主流地区铜库存较周二增加0.47万吨至20.36万吨,且较节前增加3.81万吨,节后首周累库幅度低于去年同期的4.42万吨。相比周二库存的变化,全国各地区的库存绝大多数是增加的,仅天津地区库存小幅减少。总库存较去年同期的11.73万吨高8.63万吨。具体来看,上海地区库存较周二增加0.42万吨至12.72万吨,江苏地区库存持平;虽然进口铜陆续到货,但国产铜到货量较少,再加上华东地区消费尚可,令华东地区累库幅度较少。广东地区库存微增0.07万吨至4.8万吨,国庆期间广东库存大幅增加,但节后随着下游陆续复工复产累库幅度放缓。天津地区也因下游复产导致库存下降。

LME铜库存方面:

LME铜库存10月11日减少1800吨至297550吨,依然徘徊在30万吨附近。LME铜库存10月10日曾大幅增加了4525吨。

COMEX铜库存方面:

值得注意的是COMEX铜库存近来涨势明显,近来涨至7万短吨上方, 10月10日COMEX铜库存增至76012短吨。

节后精铜杆厂周度开工率普降 铜线缆企业开工率下降明显

精铜杆:

本周SMM调研了国内主要大中型铜杆企业的生产及销售情况,综合看企业开工率为60.43%,如期环比上升4.55个百分点,较国庆节前下滑24.49个百分点,同时低于预期值2.77个百分点。(调研企业:21家,产能:783万吨)。消费方面,节后面对铜价大幅走低,精铜杆厂订单量表现不一,少数企业表示在铜价下跌时订单明显恢复,主要来自节前备货不足的客户,在节后进行刚需补库,但多数企业表示虽铜价大幅走低,但绝对价格仍然居高,加之持续下跌的行情使得不少下游企业观望情绪回升,新增订单受抑制。

线缆:

本周(10.4-10.10)SMM铜线缆企业的开工率为83.25%,较节前最后一周(9.20-9.26)相比下降了8.71个百分点,且低于预期开工率4.34个百分点。节前铜价上涨已影响到部分线缆企业的订单,虽然节后铜价有所回落但仍居高位,下游企业观望情绪浓厚。多家企业表示,节后新订单增长速度放缓,生产开工也受到影响。从行业分布来看,有企业向SMM反映,之前较为坚挺的国家电网类订单在近期也出现了放缓迹象。整体来看,各下游行业的订单均受到不同程度的影响。

后市

宏观方面:下周铜价走向需多关注国内的新闻发布会以及多项经济数据的公布。首先国新办10月12日举行新闻发布会,请财政部部长蓝佛安介绍“加大财政政策逆周期调节力度、推动经济高质量发展”有关情况以及2024金融街论坛年会开幕,证监会主席吴清、金融监管总局局长李云泽发表讲话以及中国人民银行主场论坛在2024金融街论坛年会举办的主题为“完善现代中央银行制度 提升宏观治理水平”释放的信号需重点关注。中国9月CPI、9月PPI、国内社融、新增贷款、进出口数据以及中国第三季度GDP数据等都可能会影响铜价表现,均值得关注。此外,海外方面,关注欧元区10月议息会议的结果、美国截至10月12日当周初请失业金人数等数据以及美联储官员的讲话。

基本面:

据SMM了解,下周国内供需方面:受国内冶炼厂减产影响未来国产铜供应量将进一步下降,料总供应量将下降。而下游消费方面,随着铜价回落且废铜杆供应增量有限,料电解铜消费量会继续增加。因此,SMM认为下周将呈现供应减少需求增加的局面,周度库存有望重新下降。海外库存方面:LME铜库存依然徘徊在30万吨附近,关注后续LME铜库存的去库情况,警惕LME铜库存的突然增加对铜价的压制。COMEX铜库存近来库存增幅明显,已经联系多个交易日徘徊在7万短吨上方,关注COMEX铜库存后市将继续累库还是能出现去库。

综上,国家发改委主任郑栅洁发文称抓好年度计划各项指标落实工作,坚定不移完成全年经济社会发展预期目标。市场对宏观政策利好的出台抱有期待,倘若下周有超预期的利好政策出台,这将给市场情绪带来明显提振,或将使得铜价继续走高。不过,宏观政策出台到落地需要一定的时间,可持续关注政策发力向基本面传导的效果,进而对铜价带来影响。本周铜价虽然出现回落,但是不少下游企业认为目前铜价依然偏高,使得市场观望情绪较浓,其采购的积极性受抑。不过,受供应减少消费可能增加的影响,下周国内铜库存有望出现去库,将给铜价带来一定的基本面支撑。预计下周铜价将在国内宏观情绪向好以及铜价高企压制下游消费的基本面交织中震荡反复,宏观面和基本面的交锋,谁能更胜一筹,让我们拭目以待!此外,随着中东地区冲突有继续升级的风险,需警惕其对原油和金属市场情绪的影响。

机构声音

花旗预计,2024年第四季度铜均价为9,500美元/吨(接近目前的现货),因焦点转向11月初的美国大选、发达市场增长逆风和中东紧张局势风险。

迈科期货认为:内外金融宽松共振,但实体需求仍疲弱,宏观情绪整体略偏多。现货方面供需两弱,旺季过半下游缺乏追高意愿,关注高价对需求的抑制,短期高位震荡,向上空间或有限,后期逐步转向淡季预期。预计下周主要波动区间76500-78500元/吨。

本资讯转载自上海有色网https://news.smm.cn/news/102985765

Copyright © 2021 宁波凯通国际贸易有限公司 All rights reserved. 浙ICP备2021021285号-1 浙公网安备 33021202002036号

浙公网安备 33021202002036号

hr@nbkaiton.com

hr@nbkaiton.com 浙江省宁波市鄞州区

浙江省宁波市鄞州区 微信公众号

微信公众号